腾讯:我的股价可以跌,但格局一定要大

来源:互联网 阅读:218586 时间:2021-08-21 23:28:15

8月18日,腾讯披露了2021年第二季度财报。就在同日晚,腾讯宣布再次增加500亿元资金,启动“共同富裕专项计划”,在诸如乡村振兴、低收入人群增收、基层医疗体系完善、教育均衡发展等民生领域提供持续帮助,这距离今年4月投入的首期500亿元资金“可持续社会价值创新”项目仅仅过去四个月。

自从中概股在二级市场惨遭抛售,投资者对腾讯这样头部公司的期待就不仅仅是业绩了。大环境变动,公司更要有长远的眼光:股价可以跌,格局一定要大。

腾讯二季度的业绩与预期非常相近,也预示到了市场期待的成长性已经渐渐落地。总体来说,这是一份情理之中的财报,可能没有太多惊喜,但也绝没有失手。

最多,就是在等待均值回归。

净利润下降?腾讯着眼于“共同富裕”

从Q2腾讯的整体业绩上看:

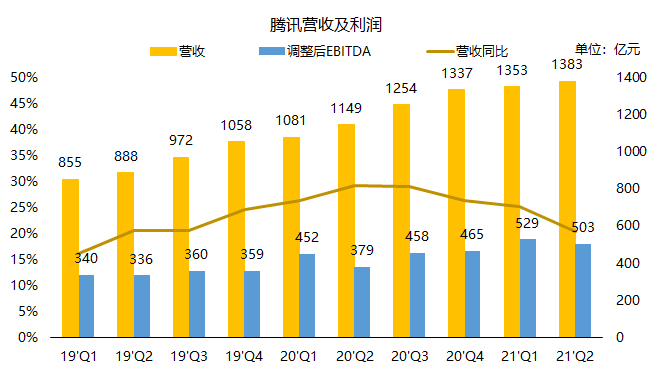

Q2营收1383亿元,同比增长20%,与市场预期的1382亿元几乎一致;

净利润426亿元,同比增长29%,市场预期是307.7亿元;调整后的净利润340.4亿元,同比增长13%,市场预期是328.4亿元;

调整后的EBITDA为503亿元,同比增长15%,调整后EBITDA利润率为36%,去年同期为38%。

之所以调整后的业绩更能代表腾讯本讯的运行状况,是因为腾讯有大量的对外投资,无论是联营公司的业绩影响,还是持股公司的公允价值变动,抑或是按股份来结算的薪水和费用等,都应该剔除来进行纵向对比。

顺便一提,腾讯的联营利润代表了其主要投资公司的收益,也可以管中窥豹地观察相关上市公司的业绩。

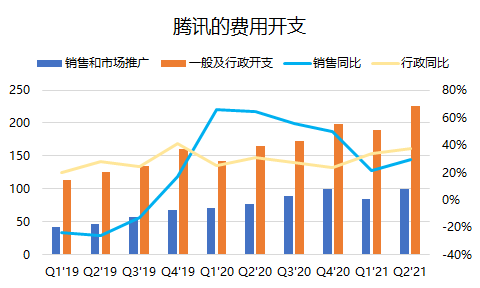

因此调整后的无论是净利润还是EBITDA,增长都略微慢于营收的增速,这也说明腾讯的运营开支在加大。整体的趋势就是2020年以来,腾讯在费用开支上并不吝啬,且大于收入增速。

明摆着收入增长在下降,为何不缩衣节食呢?可能与着眼更大格局的“可持续生态发展系统”有关。

新的革命性产品问世前,投资者将逐渐适应腾讯增速放缓

收入增长下降,腾讯的业绩是否“降档”?

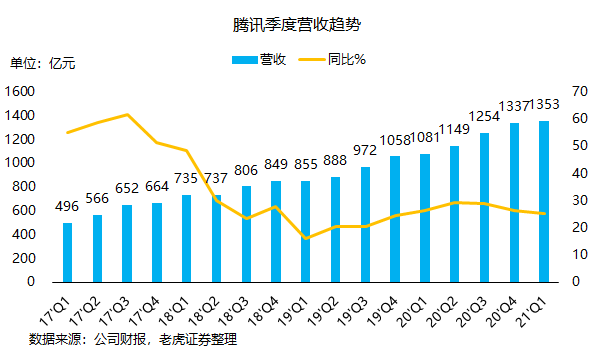

如果只是单单关注市盈率(PE)这个简单的指标,那可能什么结论都能得出来。如果把时间线拉得再长一些,腾讯增长真正开始踩刹车是在版号危机之后,收入增速一路从最高的70%下降至20%左右。而这两年来,一直维持在20-30%的水平,与其说“降档”,不如说“企稳”,因为现在还没有到降档的时间点。

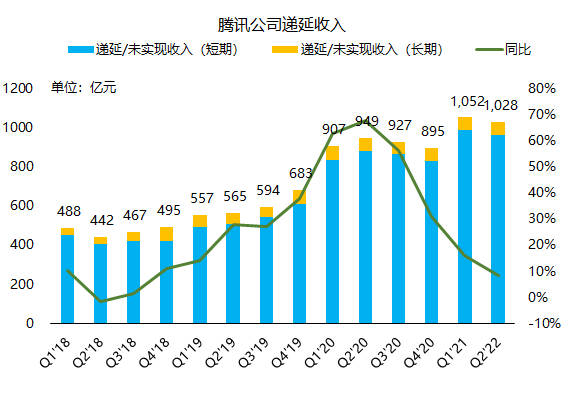

那未来还能否保持这个20%左右的增速?有一个指标可能可以加以判断,那就是递延收入。可以看到2021年前两个季度的递延收入都突破了千亿大关。这是一个可以被认为提前确认的收入,因此也会在后面几个季度展现出来。所以递延收入目前仍然呈同比增长,只是递延收入的增速在下降。而递延收入的同比增长已经是收入的二次指标了。

所以,腾讯业绩并无降档,只是目前依然在稳定的波动。当然,几乎所有投资者都做好了未来营收也会慢慢趋于更低的增速。毕竟在没有革命性的产品和服务问世以前,一切增长都服从均值回归。

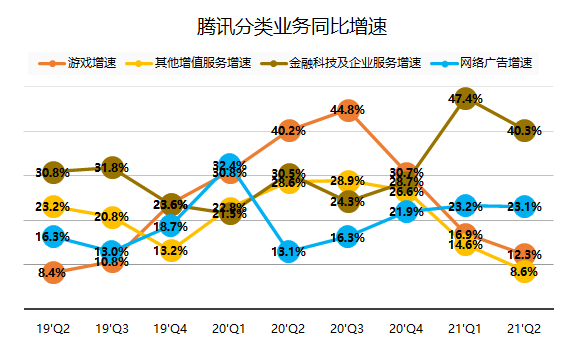

未成年人政策收紧,爆款游戏在海外市场规模效应显现

游戏的收入430亿元,同比增长12.3%,占整体营收比约31%,其他包括腾讯视频等在内的其他增值服务同比增长8.6%,整个增值服务的收入增速为720亿元,同比增长11%。相对来看,已经进入到一个相对稳健的增速上,在整体业务中的占比为52%,不出意外的话会在下两季减至50%以下。

主要原因还是增长较快金融支付和云业务板块,同比增速40%,达到419亿元,在整体营收中的占比已经从去年的26%上升至目前的30%。

而网络广告业务同比增长23%,整个行业虽然增速也有所下滑,但广告在互联网信息时代也依然是重要获客渠道,成绩好坏取不但取决于环境,也决于效率。比如,教育行业广告主开始萎缩,但同时又有消费品公司的增长。

其中更值得关注的是“社交及其他广告”,本季度收益为195亿元,同比增长28%,是高于整个网络广告板块的收入的。不出意外的话,应该也是目前全行业里处于中上游的表现。虽然腾讯在广告流的算法上未必最先进,但是其小程序、公众号、朋友圈等带来的生态圈正对其广告收入带来更大的影响。就像腾讯自己说的,“广告主日益认可公众号获取销售线索的能力”。

实际上,腾讯在各业务板块上的客观业绩表现,已然不是公司最关注的重点。货币化商业成绩是给投资人看的,眼下腾讯作为互联网大哥更需要在监管面前做出表率。

比如,在游戏方面,对未成年人的保护为非法定节假日1小时+法定节假日2小时,比官方的“1.5+3”更为严格;12岁以下游戏用户不能充值,且16岁以下游戏用户的流水占比进一步降低至2.6%。同时,腾讯响应号召积极出海,推出的《Valorant》和《白夜极光》在海外也开始产生规模效应。

腾讯对监管的态度一向是比较开放,属于“张开双臂、拥抱监管”,因为从长期发展来看,监管有利于行业整体的良性发展。

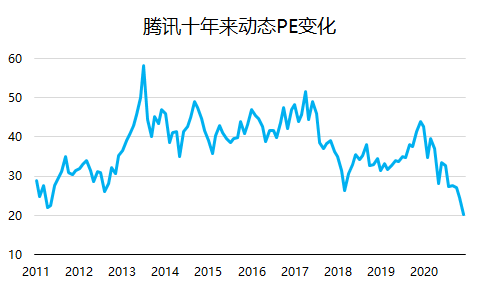

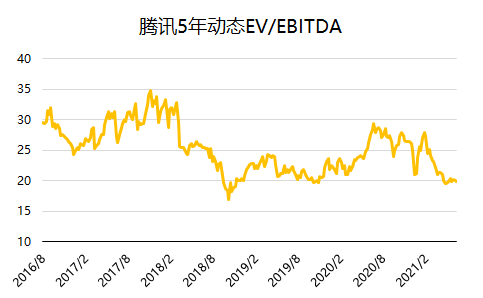

PE水平创十年来新低,腾讯被低估了吗?

在某个市场上的标杆企业,往往很不适合拿同行业的公司与它进行估值对比,因为很明显,它是行业的标杆。因此,腾讯的估值逻辑,是建立在它自己本身的历史水平上的。

目前的PE水平在19倍左右,企业价值倍数(EV/EBITDA)也在18倍左右,是近10年来的低点。

其实每次估值低点都是有一定历史性的契机,比如2012年的通讯换代、2018年的版号危机。而当下的2021年,整个互联网行业正在面临监管的调整,因而造成了不断下拉的估值水平。这些在当时看来是风险,在后面任何时候看都是机遇。

从另一个角度看,腾讯和贵州茅台这样的公司一样,现金永远都是强项。具有完整生态链的公司,最终发展成熟也会与社会发展高度契合。从绝对估值上来看,腾讯目前的估值水平依然是被低估的。

更不用说,大企业有更多的拆分可能。无论是腾讯视频、金融还是云业务单独拆分出来,都很容易将集团公司估值拉高一截。

然而,现在市场的小心翼翼,也让腾讯在面临历史性回调。但无论如何,已然成为民生一部分的公司,都能与监管游刃有余,均值回归只是时间问题。

(本内容属于网络转载,文中涉及图片等内容如有侵权,请联系编辑删除。市场有风险,选择需谨慎!此文仅供参考,不作买卖及投资依据。)